市场规模大且竞争充分的品种向来是集采的重点,第八批拟集采的41个品种中,有22个2021年在中国公立医疗机构终端的销售额超过10亿元,其中TOP10品种合计市场规模接近400亿元,超80亿大品种领跑。随着越来越多的大品种纳入集采,抗感染注射剂市场持续洗牌;肝素类产品将首次国采,抗血栓形成药市场再迎变局;高血压用药超500亿市场,大品种基本被一网打尽。

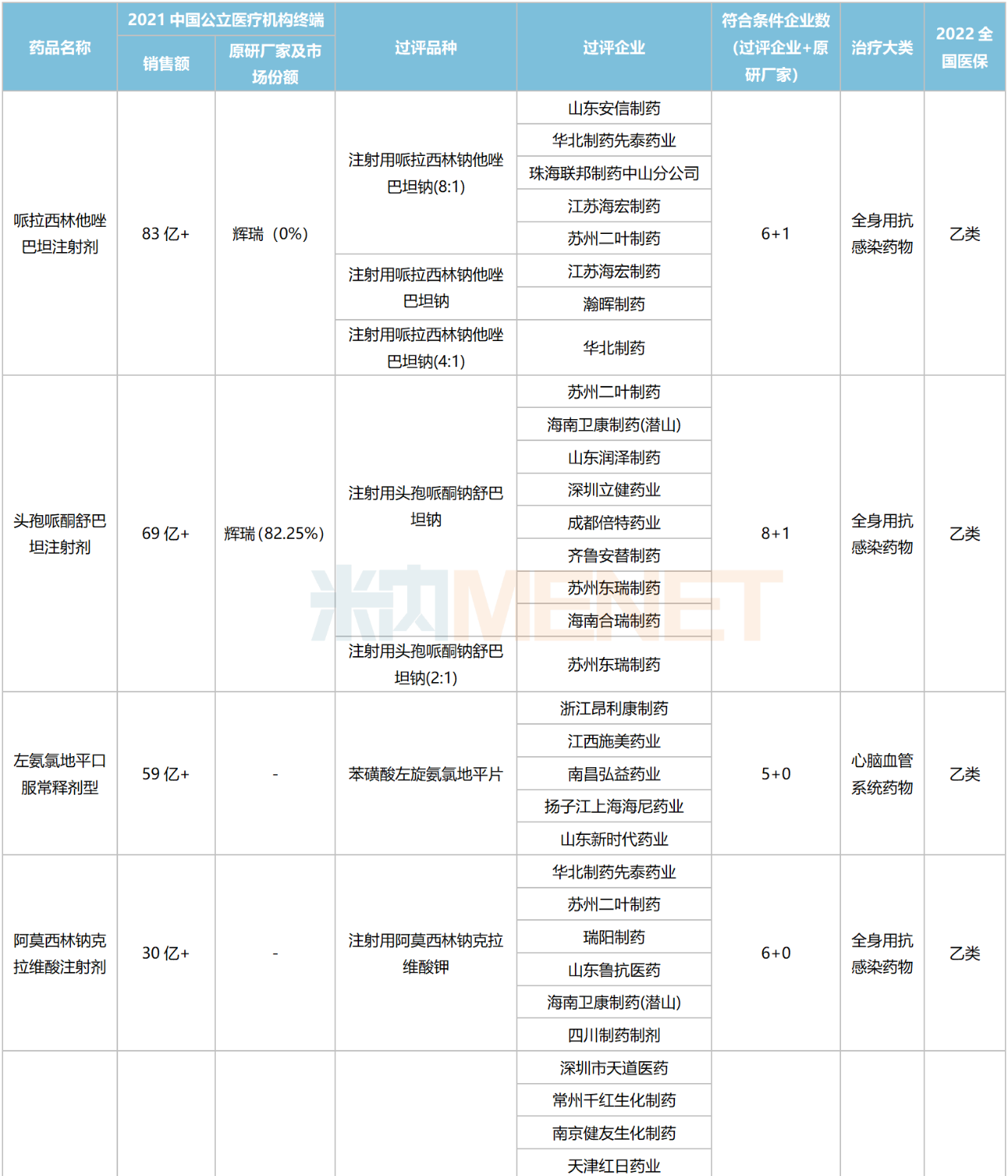

第八批拟集采销售额TOP10品种

从剂型上看,10个品种有7个为注射剂,2个为口服常释剂型,1个为缓控释制剂型;从治疗类别看,4个为全身用抗感染药(3个为全身用抗细菌药),心脑血管系统药物、血液和造血系统药物各有2个。

依诺肝素注射剂竞争最激烈,已有10家药企满足竞争条件;左氨氯地平口服常释剂型、那屈肝素注射剂相对缓和,有5家药企满足竞争条件。

超80亿大品种领跑,千亿市场波澜再起

TOP10品种中有4个为抗感染注射剂,分别为哌拉西林他唑巴坦注射剂(83亿+)、头孢哌酮舒巴坦注射剂(69亿+)、阿莫西林钠克拉维酸注射剂(30亿+)及伏立康唑注射剂(24亿+)。

近年来,抗感染注射剂在中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端的销售规模保持在1000亿元以上,受限输、限抗等政策影响,增速持续放缓,2020年受疫情冲击下滑超20%,2021年有所回温,2022上半年受集采影响,其市场规模同比再次下滑。

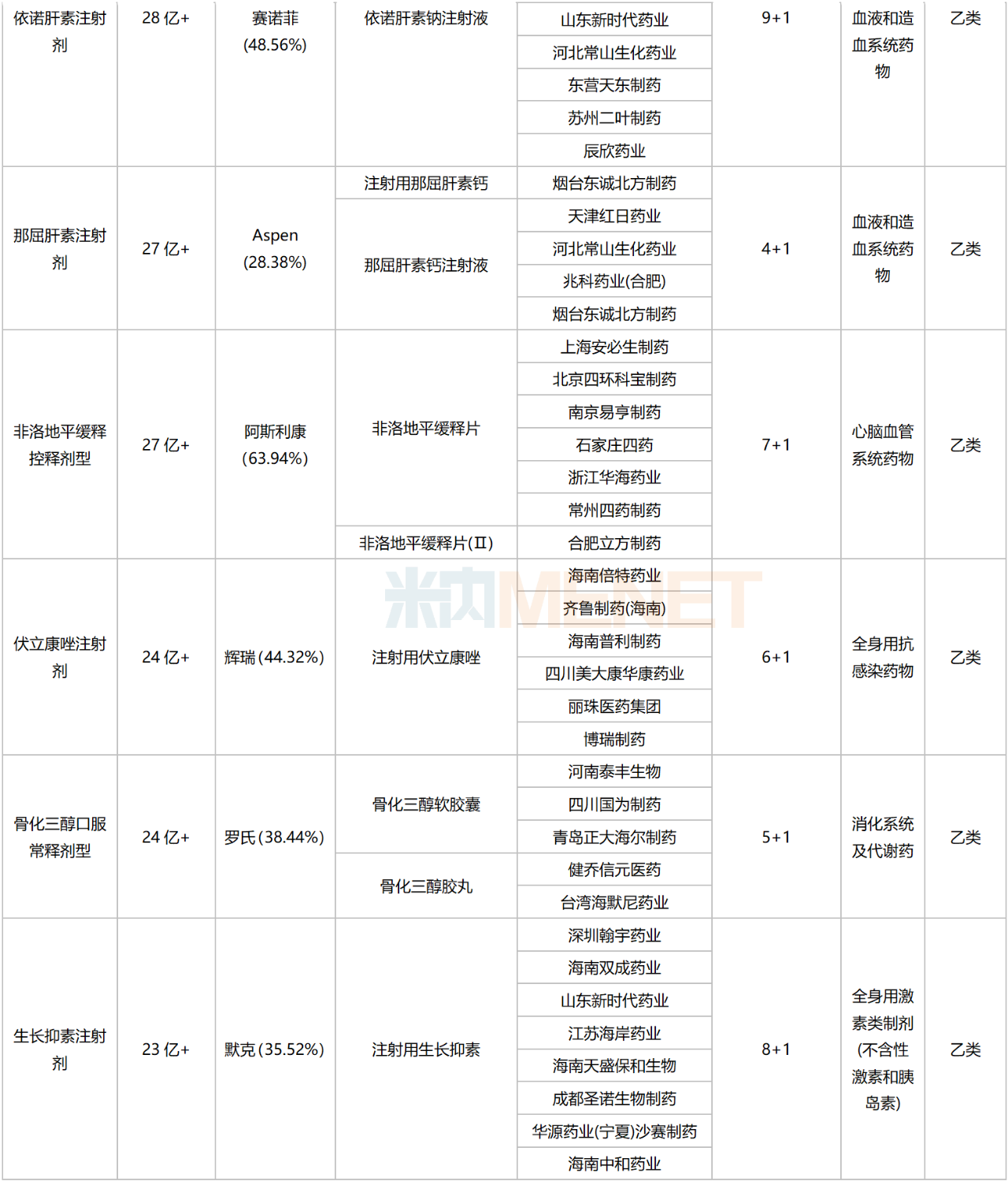

2022H1中国公立医疗机构终端抗感染注射剂TOP10产品

2022上半年中国公立医疗机构终端抗感染注射剂TOP10产品中,美罗培南注射剂、左氧氟沙星注射剂、头孢呋辛注射剂已被纳入国采。与2021年相比,第五批集采品种头孢他啶注射剂、头孢曲松注射剂、头孢唑林注射剂被“踢出”TOP10,左氧氟沙星注射剂、头孢呋辛注射剂销售额均有下滑。

此外,排位第二、第三、第七及第九的哌拉西林他唑巴坦注射剂、头孢哌酮舒巴坦注射剂、阿莫西林克拉维酸钾注射剂及头孢噻肟注射剂拟纳入第八批集采,目前满足竞争条件企业数分别达7家、9家、6家及14家。

全身用抗感染药是纳入/拟纳入国采品种数最多的治疗大类,约有70个,其中4+7及联盟集采3个,第二批集采9个,第三批集采9个,第四批集采6个,第五批集采11个,第七批集采15个,第八批集采17个。随着越来越多的大品种纳入集采,全身用抗感染药市场将不断迭代。

肝素类产品将首次国采,抗血栓形成药市场再迎变局

TOP10品种中有2个为抗血栓形成药,且均为肝素类产品,分别为依诺肝素注射剂(28亿+)及那屈肝素注射剂(27亿+)。

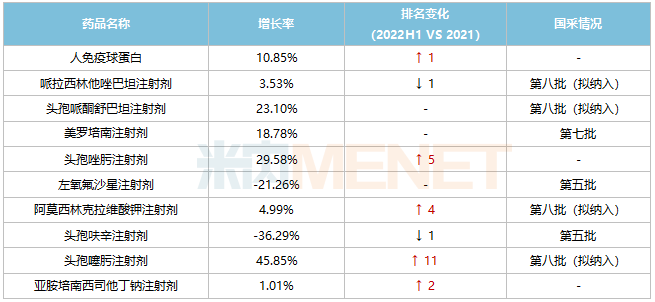

米内网数据显示,近年来在中国公立医疗机构终端,肝素类产品占抗血栓形成药销售占比逐年提升,2019年肝素类产品销售额首次突破100亿元,之后稳步增长,2021年超过120亿元。在过往落地执行的国采中,暂无肝素类产品的身影。

近年来中国公立医疗机构终端肝素类产品销售情况(单位:万元)

2022H1中国公立医疗机构终端肝素TOP10产品中,依诺肝素钠注射液、那屈肝素钙注射液、注射用那屈肝素钙拟纳入第八批集采。

在此前开展的六批化药集采中,已有9个抗血栓形成药被纳入,包括硫酸氢氯吡格雷片、利伐沙班片、替格瑞洛片等大品种。从2022上半年抗血栓形成药TOP10产品看,硫酸氢氯吡格雷片虽稳居榜首,但市场份额已大幅下滑,利伐沙班片排位下滑,2019年上榜的替格瑞洛片已被替代。

2019及2022H1中国公立医疗机构终端抗血栓形成药TOP10产品

肝素类产品作为临床常用的抗血栓形成药,若其销售大品种被正式纳入第八批集采,那抗血栓形成药超300亿市场必将迎来新一轮的变局。

降压药超500亿市场,大品种基本被一网打尽

TOP10品种中有2个为高血压用药,且均为钙通道阻滞剂,分别为左氨氯地平口服常释剂型(59亿+)及非洛地平缓释控释剂型(27亿+)。

近年来,高血压用药在中国公立医疗机构终端的销售规模维持在500亿元以上。每一批化药集采均有高血压用药的身影,至今已有30余个品种被纳入/拟纳入,包括苯磺酸氨氯地平片、硝苯地平控释片、琥珀酸美托洛尔缓释片、厄贝沙坦氢氯噻嗪片等大品种。

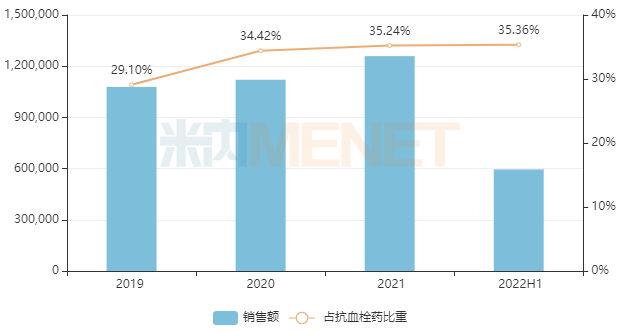

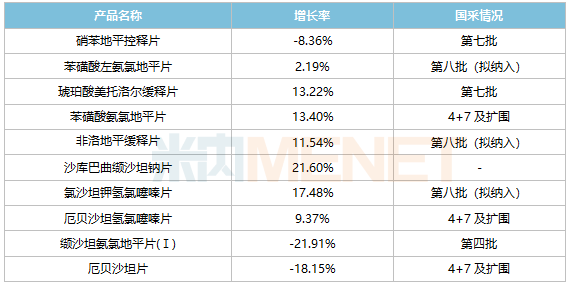

2022H1中国公立医疗机构终端高血压用药TOP10产品

从2022H1中国公立医疗机构终端高血压用药产品排名看,TOP10产品有9个已被纳入/拟纳入集采,诺华的沙库巴曲缬沙坦钠片“一枝独秀”,该产品目前暂无仿制药获批,但已有多家国内药企布局。

受集采降价影响,曾跻身TOP10的缬沙坦胶囊、氯沙坦钾片、替米沙坦片等已纷纷让位,曾经的“霸主”苯磺酸氨氯地平片排位下滑。但可以看到的是,集采执行一段时间后,部分品种销售额趋于稳定,且有回暖的趋势,随着新一批集采的落地,高血压用药产品排名也将迎来新一轮洗牌。

(来源:米内网)