近日,IDEA Pharma发布了全球的“2023制药创新和发明指数”,来评估全球TOP30制药公司的创新性。据该机构统计,这30家公司在2022年全球总收入为9040亿美元,其中1620亿美元用于研发投入,有超过2500项临床试验正在进行中,涉及了1300多个新药。2022年,他们拿到了包括孤儿药、快速通道、优先审评、突破性疗法等463项的监管加速,不过他们去年推出一项新药的平均成本达到了46亿美元。

制药创新指数试图回答了一个具有挑衅性的问题,“如果两家制药公司在早期阶段获得相同的分子,哪一家在开发和上市方面更好?”今年的数据揭示了,研发、财务和运营效率的成功与最终财务回报之间的差异。

尽管诺华在过去五年中每项获批的研发成本最低,去年获得了12项批准,但过去五年批准的产品收入贡献比例不足10%。与之形成反差的是辉瑞,该公司每项批准的研发成本第二低,去年有9项批准,但在过去5年的批准贡献了超过60%的收入。

这提醒了行业,精简研发本身并不是衡量公司业绩的良好指标:辉瑞的成功将高效的研发支出与近期更成功的研发管线结合起来。

而制药发明指数,则通过聚焦于目前全球TOP30制药管线中正在开发的新药的广度和深度,来检验其管线的发明和新颖性,即“谁在开发未来的关键药物,拥抱研发中的科学与创新”。

发明指数通过评估,在研疗法与已上市药物的比例、处于临床试验阶段的创新药物数量、在研疗法取得“创新性”药政审评相关的资格认证、公司研发投入、新型管线药品相关的关键事项的数量和规模,5项关键指标来综合评估每个公司。

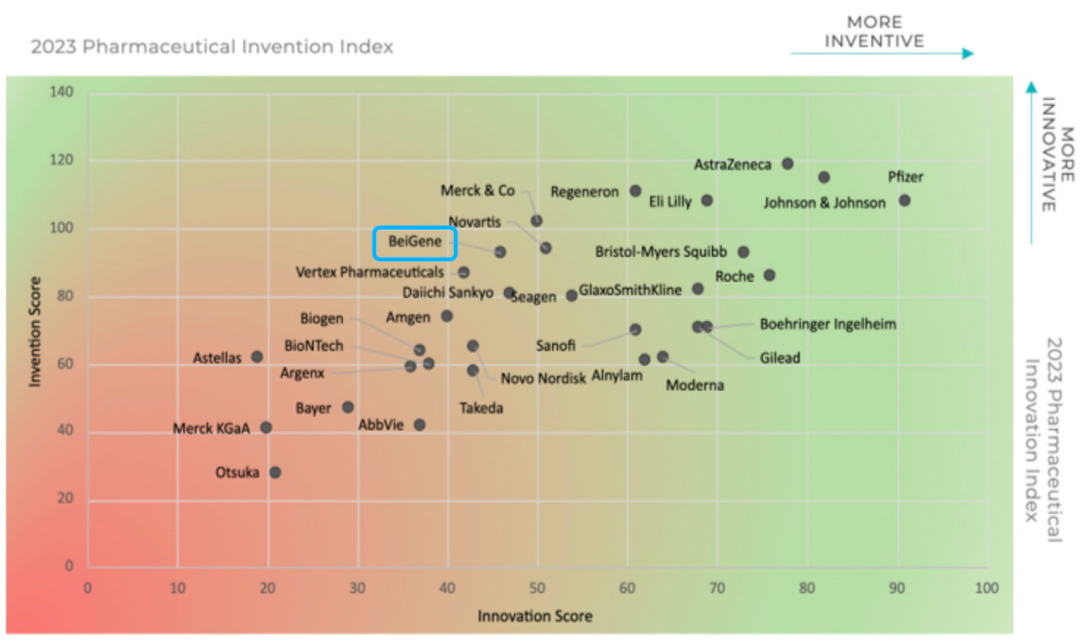

最终结果显示,AZ继续坐稳龙头位置,强生和再生元挤掉礼来、BMS拿下前三。尤值得一提的是,再生元较上年上升了10名,成为发明指数TOP10中的新进者。同样,新进者还有福泰制药,从第15名前进至第10名。中国方面的创新代表仅有百济神州一家,该公司在发明指数中稳住了第7名的位置。

放眼TOP30,表现最好的是GSK和诺和诺德,均较上年前进了13名。第一三共和Seagen也表现亮眼,排名上升都超过了10个名次。另外,Alnylam和Argenx新进TOP30。排名下滑最大的是艾伯维和安进,分别下降了15和13。

图片来源:IDEA Pharma“2023制药创新和发明指数”

全球发明TOP1 VS 中国发明TOP1

阿斯利康和百济神州,作为发明指数中全球的TOP1和中国的TOP1,他们的创新力和背后的创新布局意味非凡

2023年,AZ再次成为最具创新力的公司之一并非偶然。这家英国制药巨头连续第二年巩固了其前3名的地位,在创新指数中排名第3,在2023年的发明指数中排名第1。

从数字来看,AZ是2022年增长最好的几家MNC之一。值得一提的是,AZ的营收当中,超过10%的销售额来自于过去三年内批准的药物,这使得AZ在类似规模的公司中处于前50%的位置。深入观察,阿斯利康的成功有据可依,其在将药品推向市场方面(创新指数的核心指标),阿斯利康的研发成功率较高,为19%。

令人深刻的还有,AZ的研发管线情况——覆盖范围广泛,多样性,以及影响关键未满足需求的潜力。这也使得该公司在今年的发明指数中名列第一。截至2022年底,公司拥有179个管线项目,其中155个处于临床开发阶段。虽然几家MNC药企也拥有类似广泛的产品线,但AZ的不同之处在于,其产品有可能在疾病领域和未满足需求的人群中产生巨大的影响。

另外,2022年AZ获得了34个主要市场(美国、欧盟、中国和日本)的批准,并有29个管线进展事项。包括两种新药的获批:用于肝癌和非小细胞肺癌的Imjudo(tremelimumab)和用于预防婴儿呼吸道合胞病毒(RSV)的Beyfortus(nirsevimab)。

值得关注的是,在过去三年中,AZ对人工智能药物发现的投资水平排在30家公司的前列。尽管现在判断这一举措产生的影响还为时过早,但它是对AZ如何维持产品线的说明。

中国的创新代表是百济神州,它成为了近年发明指数中的常客。2023年,百济保持了第7的位置,诺华和BMS与其并列。

在发明指数的5个关键指标上,百济都有突出的表现。从以过去3~5年推出的产品所产生的公司销售额的百分比来看,百济在这些公司中名列前茅;不过近3年推出产品的销售较低,主要由于该公司历史较短。

研发管线覆盖相对广泛,百济覆盖了超过50款药物和候选药物,涉及80多项正在进行或已计划的临床试验。这些临床试验包括针对现有产品组合所开展的超过30项关键性或潜在注册可用临床试验。

从关键产品进展上看,2022年泽布替尼在全球20个市场取得了34项药政批准,替雷利珠单抗在中国获批了10项适应证,另外其他几个合作药品亦有适应证在中国获批。而研发支出上,2022年更是持续攀升至111.52亿元,目前处于TOP30公司的中游位置。

不过要维持住这一创新力,百济神州还需要在候选药物取得“创新性”药政审评相关的资格认证,以及新型疗法上继续努力。

进击:再生元和福泰首冲TOP10 Alnylam、Argenx新晋榜

从新晋者角度,新兴疗法和平台型公司受到了榜单的偏爱,背靠两大开发平台的再生元以及拥有前沿基因编辑技术的福泰成为今年TOP10榜单的新晋者,小核酸平台型公司Alnylam和抗体药物平台公司Argenx也在今年进入了TOP30行列。

再生元进入TOP10榜单并不意外,其已上市的9款产品几乎个个都是重磅炸弹,阿柏西普和度普利尤单抗更是已经成为超级重磅炸弹。而再生元基于其两大核心技术平台Traps和VelociSuite,还有约35款临床研发管线。

也是Traps和VelociSuite两大平台使再生元成为创新药研发界的翘楚,Traps技术平台将受体成分与抗体分子恒定区融合,即今天熟知的融合蛋白;VelociSuite平台(由VelocImmune、VelociGene、VelociMouse、VelociMab、Veloci-Bi、VelociT、VelociHum和其他相关技术组成)是一个抗体药物开发全流程平台,其中的VelocImmune平台是全球四大全人源抗体转基因小鼠平台之一。基于两大平台,再生元开发了肿瘤、自免、血液病以及眼科四大领域的前沿药物。

阿柏西普即诞生自Traps平台,虽然如今阿柏西普的核心专利已经到期,但迭代品阿柏西普(Eylea,aflibercept)8 mg的生物制剂许可申请(BLA)已获美国FDA优先审评,用于治疗湿性年龄相关性黄斑变性(wAMD)、糖尿病性黄斑水肿(DME)和糖尿病性视网膜病变的患者,预计在2023年内获批。另一款超级重磅炸弹Dupixent(度普利尤单抗)则是诞生自VelocImmune平台。

从年报来看,再生元几乎每款进入临床II、III期的产品都获得过FDA授予的孤儿药、突破性疗法以及快速通道称号。其进行性骨化性纤维发育不良症药物Garetosmab更是包揽三个称号,该药物目前正在III期临床研发中。

相对于再生元凭借平台“出道”,福泰制药备受瞩目的原因在于其基因编辑技术,甚至可能打造出全球首款基于CRISPR技术的基因编辑疗法。

福泰制药的绝大多数管线都聚焦在罕见病药物研发上,例如囊性纤维化(CF)、血红蛋白病、介导性肾病、进行性肌营养不良症等,而多数罕见病都与基因有关,这也就意味着福泰研发出疗效很好的药物,也就可以从中掌握一门基因相关的技术。

自1999年收购Aurora公司开始,福泰制药就开始通过收购和BD的方式增强其CF新药研发技术。2015年,福泰开始与全球领先基因编辑公司CRISPR合作,将CF新药研发引向基因编辑领域;2019年,福泰又从Exonics公司获得了DMD和其它神经肌肉性疾病的基因编辑治疗技术。

福泰在其年报中披露,预计在今年一季度完成基因编辑疗法exa-cel上市申请在FDA的滚动递交工作,用于治疗镰状细胞贫血病(SCD)和输血依赖性β-地中海贫血(TDT)。如果成功获批,exa-cel将成为首个基于CRISPR技术的基因编辑疗法。据悉,该疗法的上市申请已在欧盟获受理。此外,福泰还预计未来5年内将推出5款新药,包括多款FIC。

Alnylam虽然今年刚刚上榜,却是全球小核酸领域的王者,目前已经获批了5款RNAi药物,并且有4款药物是在2018~2020年间获批。值得注意的是,Alnylam还是全球拥有siRNA药物专利最多的公司之一,拥有核心GalNac递送平台,这帮助它的siRNA药物总成功率高达近60%。

Argenx是全球唯一基于骆驼科IgG1抗体成药的公司,该公司拥有三大平台——SIMPLE Antibody平台、Fc工程化技术以及ENHANZESC给药技术。其中SIMPLE Antibody抗体药物开发平台是全球唯一一家基于美洲驼IgG1抗体可变区进行治疗性抗体药物开发的平台。

Argenx于2021年推出的efgartigimod是全球首款FcRn拮抗剂,用于治疗乙酰胆碱受体(AChR)抗体阳性的成人全身型重症肌无力(gMG)。

纵观发明指数榜单,老牌MNC们也依旧保持着他们的研发实力,GSK和诺和诺德排位上升13位,成为排名提升最多的两家公司。此外,第一三共和Seagen两家ADC领域的明星公司也在今年上升超过10位。

下滑:罗氏、安进跌出TOP10 艾伯维幅度最大

2021年,罗氏、安进均位列发明指数排名前十,但在2022年,两者已从TOP10阵营中消失。而纵览发明指数前30名,艾伯维下滑最多,跌了15名。此外,两家mRNA疫苗企业Moderna和BioNTech的排名都有所下滑。

当了9年全球研发老大的罗氏,为何在发明指数方面的表现不甚乐观?

IDEA Pharma强调,这与罗氏在2022年未能证明其候选抗淀粉样蛋白抗体药物在早期阿尔茨海默病中的疗效有关。2022年6月,其药物crenezumab在一项症状前患者的中期研究中失败;接着11月,另一款药物gantenerumab在GRADUATE项目的两项III期试验中未能改善认知和功能下降的速度。

罗氏在阿尔茨海默病领域变成“先烈”的痛,深刻折射出两点:一是即便为大的MNC,可能具备更大的市场规模和更好的基础架构,但它可能并未播下未来增长的种子;二是在开发新药这场艰难的游戏中,临床试验失败给药企带来的打击,是严重甚至是毁灭性的。一旦在研药物有效性等数据受到质疑,可能对相关靶点或者作用机制新药研发产生潜在影响,亦可能影响该公司候选药物的商业前景。

除此之外,2022年,罗氏抗TIGIT抗体III期临床的失败也一度使得整个TIGIT研发迷茫。

总的来说,罗氏寄予厚望的后期产品不多,其研发前景并不是很明朗。除TIGIT之外,还有处于后期开发的双特异性抗体glofitamab(CD20/CD3),以及预计不久后能获得治疗杜氏肌营养不良症关键性III期临床试验结果的基因疗法SRP-9001。

除了罗氏,跌出前十、下降了13名的安进,近年来其研发投入表现已不复10年之前。2022年,安进全年研发费用为44.34亿美元,占总收入的17.9%,同比下降8%。而10年前,安进全年研发费用为40.8亿美元,占收入比为22%。10年时间,安进的研发费用投入虽然有所增长,但增幅较低,同时占总收入的比例不增反降。

安进在血液学/肿瘤学领域和炎症领域的投入力度较大,尤其在炎症领域有两款重磅药物,但面对日益激烈的竞争环境等因素,2022年安进通过收购明星公司等方式来应对,宣布其历史上最大的一笔交易产生,将以高达264亿美元收购罕见病制药商Horizon,以此获得了Horizon两款重磅产品:治疗甲状腺眼病的Tepezza和治疗痛风的Krystexxa,两款药物均被FDA授予了孤儿药认定。除此之外,安进还收购了Chemo Centryx,以拓展自身免疫领域。

艾伯维在发明指数前30中下降最厉害。长期以来,“药王”修美乐是艾伯维最亮眼的名片。除了该产品,目前其在自免领域虽有一定在研产品储备,但几乎都还处于临床II期。为了拓展产品布局,艾伯维选择收、并购等动作获取。截至2023年1月,艾伯维管线中约有50款新分子实体药物,有240多项临床试验正在进行中,2023年还将计划启动110多项新的临床试验。

不过,2022年,艾伯维研发投入为65.1亿美元,相较去年下降了6%。即使考虑到修美乐专利到期的挑战,艾伯维仍只将其收入的最小比例用于研发,整个研发投入占收入比仅为11.2%。

(来源:药智网)