作为三大医疗终端之一,药店端发挥着越来越重要的作用。此前,因疫情等多方因素,药店发展沉寂一时,而今医保监管趋严、互联网医疗布局抢占市场等挑战也层出不穷。随着集中度、连锁率双提升,未来中国药店的“故事”该如何讲好呢?将如何发展?

零售药店是不可或缺的医疗终端,近年来零售药店端的销售额在整体医疗终端中的占比不断提升。

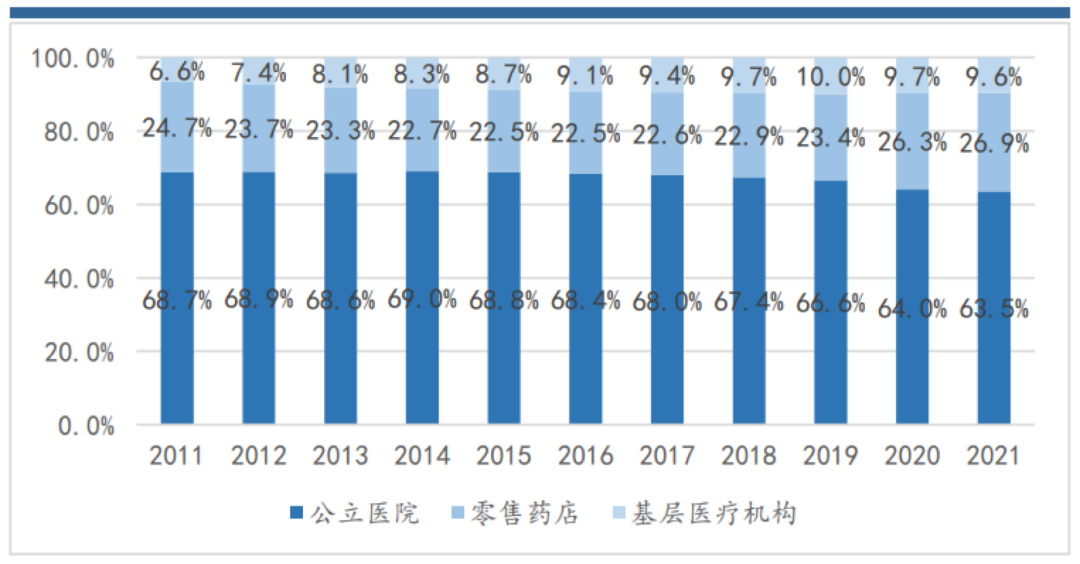

从一组数据中可见零售药店终端的增长动力与韧性。根据米内网数据显示,2021年三大药品销售终端的销售额为17747亿元,虽然公立医院以63.5%占据主要地位,但从近几年销售额占比的变化情况来看,零售药店和基层医疗机构的占比正在逐渐增大。尤其是在2020年受新冠疫情影响后,医院端销售额进一步减少,而药店端重要性得到凸显,2021年药店销售额占比提升至26.9%。

三大药品终端市场销售额占比情况

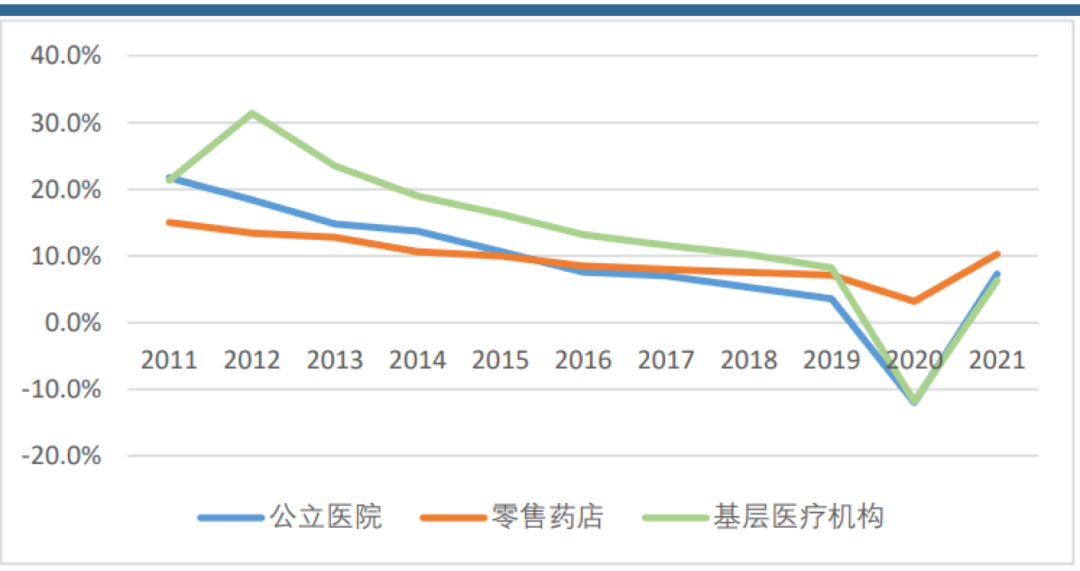

三大药品终端销售额增速比较

对比三大药品终端的销售额增速,2020年疫情影响下三大终端增速都出现下滑的情况下,零售端仍旧保持正增长状态,而2021年零售端也仍以10.3%的增速领先医院和基层医疗终端。

无论是从政策上还是数据上来看,零售药店都日渐成为新焦点。尤其是在近年来药品“零加成”、带量采购、双通道政策、处方流转平台等重磅政策的推行下,零售端的价值越来越被处方药厂家所重视。

1.“互补”还是“取代”?医药电商“来势汹汹”

受2020年疫情高基数、短期财务等因素的影响,药店行业增速在2021年下半年持续下降。但短期的利空因素都在2021年消化后,2022年上半年收入、利润增速开始恢复,迎来拐点。

具体来看,从2021年下半年开始,增速出现下滑,2021年12月零售药店市场销售额同比增长率为-3.0%,达到低点。相比之下,2022年增速出现明显拐点,2022年2月以来增速转正,6月份同比增长达到6.5%,整体而言2022上半年中国零售药店总销售额同比增长3.4%。

行业逐渐恢复,驶向发展车道。不过,零售药店还面临一个不可忽视的“竞争对手”——医药电商。医药电商作为医药零售的新生力量发展迅猛,虽然起步较晚,但也正分食医药零售市场。

米内网数据显示,按照终端平均零售价计算,2021年中国实体药店和网上药店(含药品和非药品)销售规模达7950亿元。其中,实体药店占比超70%,网上药店首次突破2000亿元,达到2234亿元,同比增长40.2%。不过,网上药店增速较快,但相较于整个医药零售市场,占比仍然相对较小。

实际上,零售药店线下优势仍然不可替代。一方面,线下药店与O2O品类上相互补充。O2O品类具有“急懒夜专私”的特性,在感冒、胃肠道,咽喉、计生、ED品类方面占比明显大于零售门店总体品类占比。而在心脑血管疾病、高血压等指导性更强的疾病中,线下药店占比明显高于O2O。可以看出线上线下更多的互补的关系,而不是简简单单的取代关系。

另一方面,O2O业务的开展依托于线下药店,覆盖受限于城市发展水平。全国医药O2O市场规模逐渐提升,O2O在零售药店占比在2021年3月升至2.8%。医药O2O渠道主要分为四大类,分别是:外卖平台(以美团/饿了么为主)、传统电商平台(如京东健康药急送)、健康服务平台(如平安好医生)以及连锁自建的O2O平台(如叮当快药)。但无论如何这些O2O业务的开展都是依托于线下药店。

目前O2O集中在一二线城市,TOP10城市占比达到54.5%。主要原因是O2O需要强大的城市人力和运力基础,并且人口越密集效率越高,而目前一线城市才能满足这样的条件。

整体而言,医药电商特点是增速虽快但占比仍小,并且用户的线上购药心智未完全成熟,所以目前线下仍是主要渠道。而且政策上看,互联网药品新规的落地带来监管趋严,线下药店的重要性进一步凸显。所以未来零售药店行业线下与线上自建、品种相互补充是发展的大方向。

在经历了初创期、快速成长期、跨区域连锁发展期、集中度提高期、多元化发展期这5个阶段的快速发展后,中国药店数量从2006年的近32万家增长为2021年的58.7万家。其中,连锁药店数量也得到长足发展,从2006年的12.2万家增长至2021年的33.53万家,年复合增长率为7%,连锁率也从38%升至57.17%。

零售药店连锁化是药品零售行业的大势所趋。不过相较于美日零售药店连锁化率基本达到60%以上的态势,中国药店连锁率仍有很大的提升空间,并且在集中度上,中国十强连锁的市占率仅为25.2%,远不及日本CR10市占率的70.7%和美国CR4的79.6%。

参考美日的连锁率水平,假设到2025年中国药店连锁率达到60%水平,期间每年以5%的增速增长,到2025年中国的连锁药店数将突破40万家,仍有不小增长空间。

2.“集中化、专业化、多元化”之路开启,头部药店充分受益

在未来,中国零售药店行业将朝着集中化、专业化及多元化的方向持续发展,头部药店充分受益。

第一,集中度提升是大趋势,扩张是头部连锁药店的必选之路。全国空白市场仍旧空间巨大,对于头部连锁药店而言,无论是自建、并购还是加盟的方式,依靠资本和品牌加速拓展大有可为。

以六大上市连锁药店为例,各药店门店总数都在稳步增长,门店布局上继续保持扩张态势。截至2022年上半年,益丰药房拥有9200家门店,大参林8896家,老百姓10009家,一心堂8990家,健之佳3283家,漱玉平民4009家。

而实现药店集中化路径有三条,分别为自建、加盟、并购。一方面,各大连锁药店都在逐年推进自有门店的数量,截止2022年上半年,一心堂、老百姓、益丰药房、大参林、健之佳、漱玉平民直营门店数分别为8990、7254、7684、7520、3283、2970家,上半年净增门店数分别为430、1657、1391、703、239、668家。

另一方面,在当前医药零售市场的大环境下,发展加盟也已经成为一个大的趋势。加盟作为一种有效的下沉方式可以使公司触及通过职业经理人难以达到的县域乡镇市场,快速拓展下沉市场。从披露的数据来看,益丰药房、大参林、老百姓和漱玉平民2022年上半年分别新增加盟店584、532、441和290家。

此外,并购已经成为连锁药店规模发展的重要途径。老百姓、大参林、益丰药房等6家上市连锁药店整体并购力度逐年加大,自2019年至2021年,全年共计分别新发起33单、49单、85单并购,6家连锁药房带来的新增门店总数分别为1243家、1312家以及2191家,合计4746家。

第二,中国零售药店行业将朝着专业化的发展路径持续生长。因药店是直面患者的医疗最前线机构之一,专业化能力将逐步成为发展的必要要素。而专业化体现在人员、物流、品种管理、医保资质等多个方面。

一方面,专业人员在药店数量持续增长。我国注册执业药师数量增长迅速,从2014年的16.7万人增加到2022年7月的67.75万人,每万人口执业药师人数为4.8人,仍远低于世界药学联合会公布的每万人口累计拥有执业药师6.2人的标准。从执业单位来看,药品零售企业注册人数占绝对主力。截止2022年7月统计的注册于药品零售企业的执业药师62万人,占注册总数的91.2%。

另一方面,我国药店的物流模式主要有三种:自建物流中心进行配送、依赖供应商配送和委托第三方配送。对于大型的并在扩张中的连锁药店而言,自建物流中心可以说是必经之路,自建物流问题,不简简单单是个物流整合的成本效率问题,更是配合扩张战略与扩张模式的关键一步。

此外,面对繁多的药品、器械等品类,如何管理品种的比例和数量成为精细化管理的重要议题,这直接关系到药店的毛利率。毛利率的高低主要受高毛利商品销售占比的权重影响。即高毛利商品的销售占比越高,往往门店毛利率也越高。从中康数据显示的2021Q1零售药店品类结构分布来看,化学药和中成药销售合计占到74.3%,为主要营收来源,保健品、医疗器械以及中药饮片这些其他品类各占比5.5%、6.8%和13.3%。

未来,医保资质对药店而言也非常重要。2021年职工医保个人账户在药店支出费用2060.92亿元,我国医保定点药店约占整体药店数量的7成。从CMH的“消费者对零售药店不满意的地方”调研显示,最令患者不满意的就是不能够医保支付。医保是患者选择购药渠道的重要考量因素。

第三,药店还要向多元化发展,布局多场景,发展新增量。处方药外流虽是必然趋势,但真正实现处方的顺利流程却还存在一定难度,处方药从医院端走向药店终端也面临着各方面问题。所以在处方外流的大背景下,各种渠道都成为药店未来发展的布局点。但处方外流渠道有待梳理,多种医疗渠道形式下,处方外流可以流向药店、DTP药房、医药电商或者互联网医疗。因此处方外流的流向渠道争夺也必将成为药店的未来发展重点。

随着激烈的竞争,大型连锁药房在向多元化发展的破局之路上,相比单一药房更有综合竞争力及渠道优势。目前,各大药房都在积极布局自己的DTP药店。益丰药房2021年在全国已建成DTP专业药房237家,其中已开通双通道医保门店130家。大参林2021年拥有DTP专业药房133家,进一步推动药品特别是DTP品种在门店的销售的同时,拓展业务板块获得新的增长点。老百姓2021年DTP药房数量为145家,销售占比约10%,药房专业属性高,承接处方外流能力强。

此外,药店发展互联网+的未来趋势不可忽视。通过互联网扩大服务半径,提升综合竞争力。互联网带来的新零售概念与数字化模式促使线下药店进行改革升级,线下药店通过开展互联网医疗、B2C、O2O等新业务模式来扩大服务半径,为公司提供新兴成长动力。

六大上市连锁药店也都在积极布局自身的线上业务,提升线上渠道市场占有率。2022上半年,一心堂、老百姓、益丰、健之佳、漱玉平民线上总营收分别为2.62亿元、5.6亿元、8.16亿元、6.25亿元、3.6亿元,5家增速超过60%。

六大民营上市连锁2022半年线上渠道经营对比

目前,以实体药店保障社区健康服务,以O2O模式提升门店服务半径与患者黏性,以新零售电商模式开拓空白市场赢取增量空间,已经成为行业的一大发展趋势。

(来源:E药经理人)