2019年8月最新一版的国家医保目录正式发布,其中明确提到,对于原省级药品目录内按规定调增的乙类药品,应在3年内逐步消化。消化过程中,各省应优先将纳入国家重点监控范围的药品调整出支付范围。

目前,江西、山东、北京、湖南、广东、天津、安徽、广西等多个省份已经开始对地方医保目录增补品种动手,近期四川、重庆还公布了“清退”细则:四川分三个时间点调出144种药品;重庆三年计划剔除380个乙类医保药品,加上此前渝医保发〔2019〕80号文件的药品,重庆剔除医保目录药品超过400个……业内人士表示,四川、重庆有一定的标杆和示范意义,后续可能会有更多省份公布目录,大批药品将失去地方报销资质。

米内网数据显示,2019年在中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院(简称中国公立医疗机构)终端超10亿产品中,共有37个为地方医保目录品种,“清退”浪潮步步逼近,这些大品种最终的命运又将如何呢?

31个化药+6个中成药,超700亿市场面临大地震

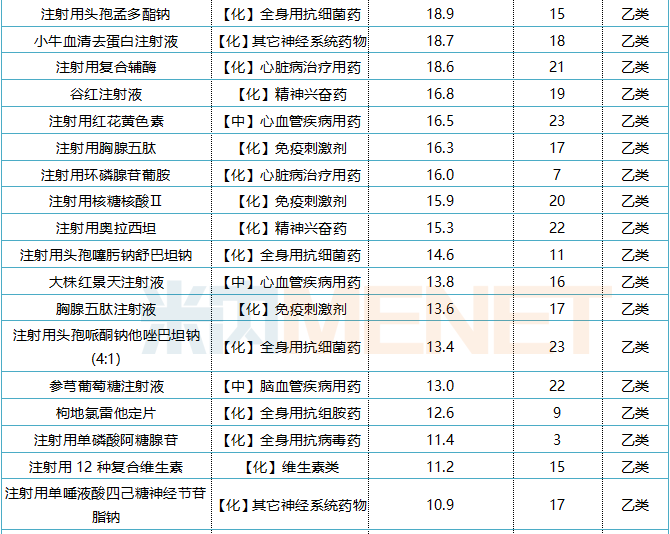

表1:超10亿地方医保产品情况

来源:米内网中国公立医疗机构终端竞争格局

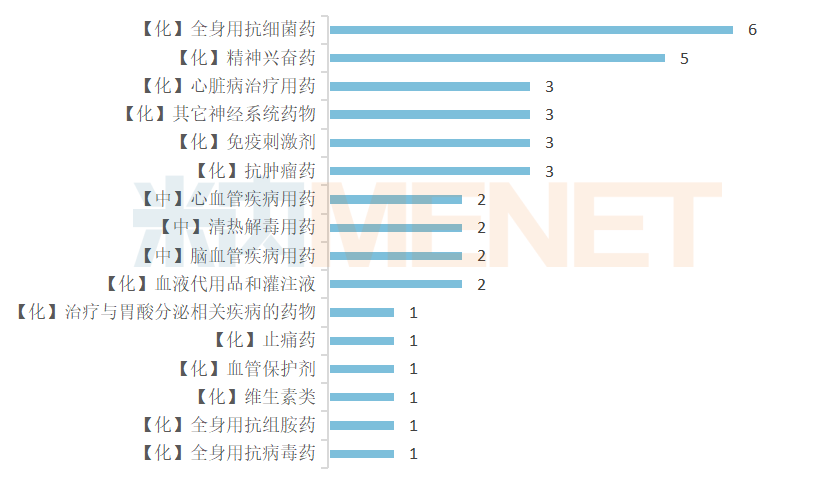

图1:37个超10亿产品的亚类分布情况

来源:米内网中国公立医疗机构终端竞争格局

31个超10亿地方医保化药产品分布在13个亚类,其中全身用抗细菌药最多,涉及6个产品,精神兴奋药也有5个产品;6个中成药分布在3个亚类,脑血管疾病用药、清热解毒用药、心血管疾病用药均有2个产品,上述37个产品2019年合计销售额达769亿元。

从增补省份情况来看,9个化药+2个中成药增补省份数量超过20个,其中包括了3个独家产品;17个化药+4个中成药增补省份数量超过10个,包括了9个独家产品;5个化药增补省份数量少于10个,仅有1个为独家产品。

国家重点监控首当其冲,14个产品近百药企避无可避

表2:超10亿地方医保产品被纳入国家重点监控目录情况

来源:米内网一键检索

2019年7月《第一批国家重点监控合理用药药品目录(化药及生物制品)》正式发布,20个通用名被纳入。同年发布的2019版国家医保目录提到,在对于原省级药品目录内按规定调增的乙类药品逐步消化的过程中,各省应优先将纳入国家重点监控范围的药品调整出支付范围,上述37个超10亿的地方医保产品中,有14个被纳入了国家重点监控目录,涉及企业数量近百家。

米内网数据显示,2019年在中国公立医疗机构终端,14个产品的销售额增长率均为负值,单唾液酸四己糖神经节苷脂钠注射液、注射用复合辅酶、注射用磷酸肌酸钠下滑幅度超过30%。

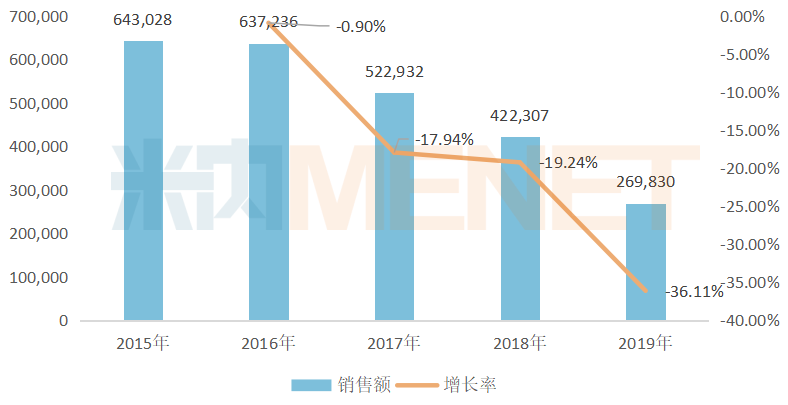

图2:单唾液酸四己糖神经节苷脂钠注射液的销售情况(单位:万元)

来源:米内网中国公立医疗机构终端竞争格局

米内网数据显示,单唾液酸四己糖神经节苷脂钠注射液是其它神经系统药物中的重磅产品之一,2013至2015年期间销售额仍有上涨的趋势,从49亿元涨至64亿元,然而从2016年起销售增速开始下滑,2019年更是跌破30亿元关口。

最近几年,关于单唾液酸四己糖神经节苷脂钠注射液疗效和安全性问题备受热议,被纳入国家重点监控目录更被业界视为“众望所归”。该产品涉及的生产企业有8家(含1家进口),进入了17个省的医保乙类目录,目前在重庆的“清退”目录中已经出现了该产品的身影,预计各地陆续实施后,该产品的销售额将继续下滑,“神药”下神坛已是大概率事件了。

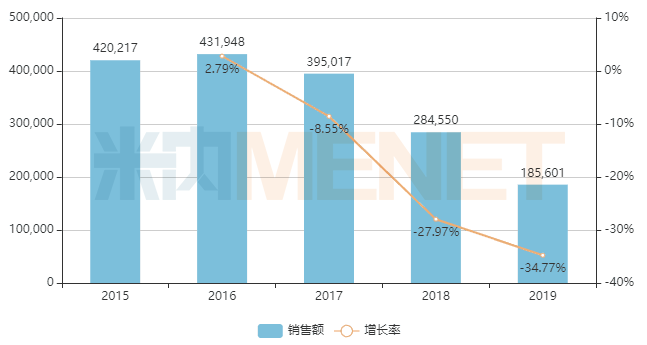

图3:注射用复合辅酶的销售情况(单位:万元)

来源:米内网中国公立医疗机构终端竞争格局

注射用复合辅酶是北京双鹭药业的独家产品,进入了21个省的医保目录,2013-2016年该产品的销售额从36亿元缓慢攀升至43亿元,2017年开始出现下滑趋势,2019年直接跌至18.6亿元,下滑速度为近三年的高峰。

双鹭药业早前在回复投资者提问时提到,2020年一季度受疫情及政策双重影响,医院终端市场受到较大冲击,对处方药市场影响明显,复合辅酶销售下滑76.82%。但公司认为该产品已经有近20年的临床证明,且有多篇学术论文支持,辅酶中各组分对人体具有重要作用,已开展对复合辅酶主要成分中有开发价值的成分进行开发并申报,同时利用公司二线品种的上量降低辅酶的占比,减少对公司业绩的影响。该产品未来能否“起死回生”,我们拭目以待。

图4:注射用磷酸肌酸钠的销售情况(单位:万元)

来源:米内网中国公立医疗机构终端竞争格局

注射用磷酸肌酸钠是心脏病治疗用药TOP2产品,2013-2016年销售额49亿一路攀升至62亿元,从2017年起销售额出现的明显下滑态势,2019年跌至33.3亿元,下滑幅度超过30%。

该产品涉及的生产企业有11家(含1家进口),进入了17个省的医保乙类目录。2020年年初新冠疫情在国内肆虐,2月在《中国循环杂志》上发布了《新型冠状病毒感染相关心肌损伤的临床管理专家建议》,其中针对改善心肌能量代谢中的治疗推荐使用磷酸肌酸钠。在这个特殊时期,能否再次拉动产品销量的上涨,仍有待观察。

4大产品销售飙涨20%,集采或成新机遇

表3:2019年销售额增长率超过20%的超10亿产品情况

来源:米内网中国公立医疗机构终端竞争格局

从2019年在中国公立医疗机构终端的销售额增长率来看,37个超10亿产品增速为正值的有11个,均为非国家重点监控目录品种,其中4个产品增速超20%成绩惊人。

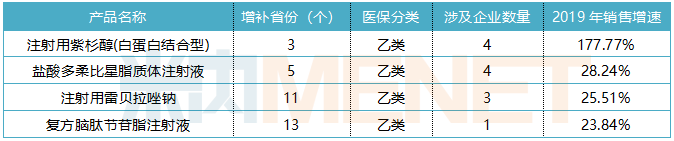

图5:注射用紫杉醇(白蛋白结合型)的销售情况(单位:万元)

来源:米内网中国公立医疗机构终端竞争格局

国内市场上,注射用紫杉醇(白蛋白结合型)已形成了“原研+3仿制”的格局,石药欧意药业与恒瑞均在2018年获批生产并视同过评,齐鲁制药在2019年获批,该产品目前仅进入了湖北省、江苏省、宁夏回族自治区3个医保目录(2017版)。

该产品自2018年开始有了爆发式的增长,当年已经突破10亿元关口,2019年增幅超过177%,直接冲破30亿元大关。在第二轮国家集采中,原本由新基、恒瑞、石药分享全国31个省市市场,但因新基的产品出现问题,最后由恒瑞与石药共同补位。尽管进口品牌无缘集采,但按目前恒瑞与石药的上涨势头,齐鲁在2020年也将加入市场竞争,预计注射用紫杉醇(白蛋白结合型)的销售额将继续攀升。

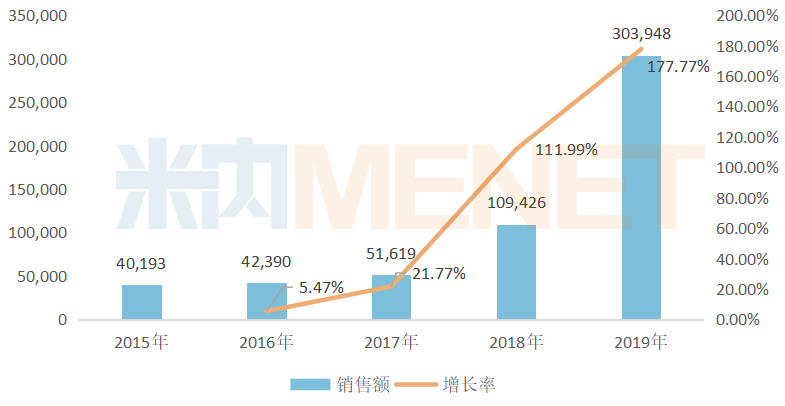

图6:盐酸多柔比星脂质体注射液的销售情况(单位:万元)

来源:米内网中国公立医疗机构终端竞争格局

最近几年,盐酸多柔比星脂质体注射液在中国公立医疗机构终端的销售额快速攀升,2016-2019年的增长率均超过20%,2019年销售额涨至34.1亿元。该产品目前仅进入了5个省份的医保目录。

目前该产品领军企业为石药欧意药业与常州金远药业,2019年销售额均超过10亿元,其中石药欧意药业的增长率为70.84%,成为拉动该产品飙涨的重要动力,目前该产品仅有石药欧意药业的一致性评价补充申请正在审评审批中。

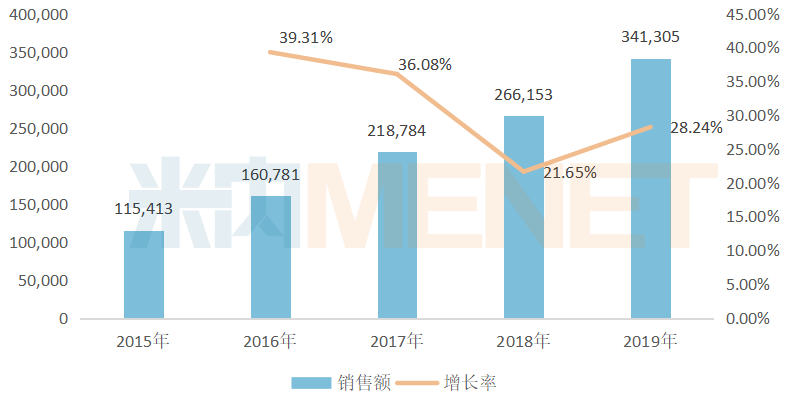

图7:注射用雷贝拉唑钠的销售情况(单位:万元)

来源:米内网中国公立医疗机构终端竞争格局

目前国内获得注射用雷贝拉唑钠生产批文的企业仅有南京长澳制药、江苏奥赛康药业以及山东罗欣药业集团,2019年3家企业的销售额增长率均在20%以上,平稳拉升了该产品的整体销售情况,目前该产品进入了11个省的医保目录。

质子泵抑制剂是抗消化性溃疡的常用药物,近期武汉市带量采购也把注射用雷贝拉唑钠等质子泵抑制剂纳入其中,未来会否进入更多地区的省级集采目录,我们拭目以待。毋庸置疑,尽管集采的最终目的是以价换量,但当褪去了医保的“光环”后,集采也将成为企业稳住市场的新途径。

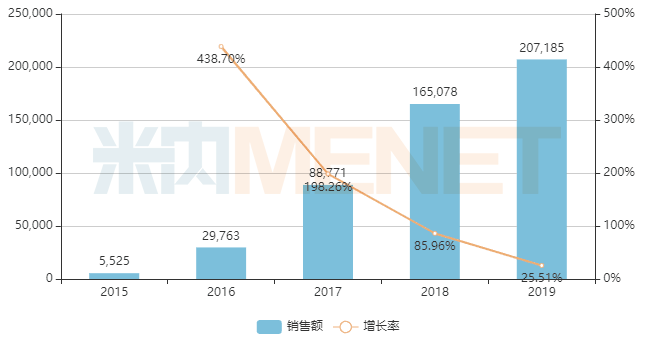

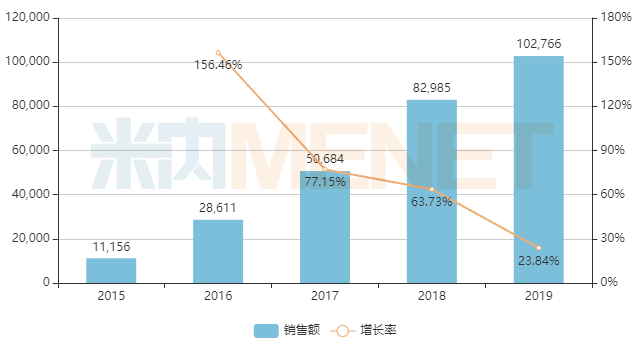

图8:复方脑肽节苷脂注射液的销售情况(单位:万元)

来源:米内网中国公立医疗机构终端竞争格局

复方脑肽节苷脂注射液是步长制药的独家产品,自中药注射剂医保受限后,步长制药加大了该产品的推广,逐步成为了企业业绩的新增长点。2019年该产品的销售额突破10亿元关口,增长率放缓至23.84%,目前该产品进入了13个省份的医保目录。

结语

中国地大物博,地区间的不平衡由来已久,不同地区间实际报销的药品数量差别大,各省自行增补的药品高度分散,一些“神药”或性价比不高的“地产”药品也趁机“溜进”了省级目录。无论是国家医保目录的常态化调整,还是国家集采、省级集采,主要的目标都在甄别一些临床价值高、疗效确切、符合患者需求、能提高患者生活质量的药物,行业大洗牌也是去粗取精的一个必然过程。

(来源:米内网)