国内药品市场正在加速重塑,当人们还在为六毛二的恩替卡韦惊叹时,二甲双胍等品种在第三批带量采购中以猝不及防的姿势将国采带入“一分钱”时代。最近,四川等8省区医保局联手对17个品种启动省际联盟药品集中采购,国采走向纵深。

由此带来的客观影响是药品市场在压缩。“4+7”试点涉及的市场规模约77亿元,实际采购规模19亿元,初略计算压缩市场空间约58亿元。第二批国采品种涉及市场规模88亿元,实际采购规模约22亿元,压缩了60多亿元。第三批涉及市场规模高达226亿元,实际采购额仅30多亿元,压缩了近200亿元。国采对市场的挤出效应进一步放大。

在此背景下,很多企业在巩固国内基本盘的同时,开始把眼光延伸至海外,拓展国际空间消化产能扩大市场,使新时代制药国际化被赋予新内涵。

制剂出口逐年增加

如果说创新和国际化是企业对冲国采影响的利器之一,那么,拓展海外市场谋求更多空间是很多企业的当务之急。

2019年中国医药产品出口738.3亿美元,较2010年增长2.24倍。据中国海关数据显示,2010年中国制剂出口企业1390家,含中资企业1145家,出口额过千万美元的规模制剂出口企业34家,含中资企业10家;而2019年中国制剂出口企业1501家,包括中资企业1282家,出口额过千万美元的规模制剂出口企业58家,中资企业34家。可见,制剂出口在稳步增加,且以原料药为主的出口贸易正在发生实质性转变,2019年中资企业出口制剂20.05亿美元,占总体出口比重的48.8%。

这是一个具有指标性意义的数据。2019年对美国出口百万美元以上中国企业29家,在对美出口前20名企业中,国内企业有18家,且前12名均为本土企业,人福医药、石药集团等出口增幅均在30%以上。南京健友、上海宣泰、常州制药、以岭药业等企业在美商业化取得突破性进展,出口额实现三位数增长。

其中,对美西药制剂出口4.21亿美元,同比增长8.78%,占出口总额10.24%,较2010年提高近5个百分点;近年中国西药制剂出口加快步伐,2010-2019年中国西药制剂出口额CAGR为11.43%,出口额由2010年的15.51亿美元增至2019年41.09亿美元,占西药类出口额比重由7.36%增至10%。

国采全面推进,中成药、生物药等将逐步纳入,拓展外部循环的发展空间成为大势。

警告信数据放缓的背后

据科睿唯安统计,截至2019年12月,中国企业共288个自有品牌制剂在海外上市,主要在新兴市场国家,而发达国家自有品牌制剂在美上市了20个,瑞士8个,德国5个。越来越多企业推进产品商业化,且市场逐步从新兴市场向规范市场转移。如对欧洲市场制剂出口额由2010年的1.76亿美元增至2019年的10.09亿美元,占比提高13个百分点。

带量采购的不断推进,越来越多企业将目光投向欧美日等严格法规市场,开展中美、中欧双报布局。至2019年底,中国药企获美国ANDA文号300多个,实现商业化销售的产品约100个,中国已有300多个制剂通过欧盟GMP认证,近三年就有86个。2019年东阳光的芬戈利莫德胶囊0.5mg、宣泰药业的泊沙康唑肠溶片100mg、复星医药旗下的甲磺酸齐拉西酮注射液20mg/L等复杂制剂在美首仿获批。

国际化不断深入,药企收到海外警告信的比重也逐年增加。记者梳理发现,FDA从2015-2019年签发的警告信数据,除美国本土外,主要的海外检查国家为印度和中国,在经历2016-2018年的现场检查和警告信爆发期后,2019年警告信数量整体回落。中国在2019年接收到的警告信数量为11封,较2018年下降接近50%,这说明经过外部检查后,企业在合规阵痛后不断持续强化质量体系建设,制药人员cGMP素质和意识整体提高。如企业对设施设备、记录与报告类的合规性有了明显提高。

不过,中国2019年cGMP警告信所有缺陷项占比与整体情况、印度进行对比分析,在物料控制、实验室控制方面的缺陷项占比差异明显,人员可能是主要影响因素,包装标签缺陷总数虽不多,但从占比来看差异较大。

合规策略和风险管理亟待加强

从获批的ADNA的剂型来看,中国产品的剂型较为单一,主要以口服制剂和注射剂为主,占比分别为81%和16%。这与目标市场产品占比、企业研发能力、人员知识结构、技术平台及配套药械包材水平等有较大关系。但无论是进入发达成熟市场拓展的中小型药企,还是计划进军新兴市场的成熟大型制药企业,市场拓展都面临着合规性和数据完整性的挑战。

专家认为,虽然各国之间的基本要求趋于一致,但法规和所需文件的详细程度是存在明显差异的,这对国际化的企业都是不小的挑战,随之而来的更是合规和商业风险。通过高风险、高价值的专利挑战更早进入市场、占据较大市场份额并获取更多利润已成为众多药企重要的商业策略之一。拓展国际市场首先需与当地监管机构建立合作关系,充分了解当地药监局对数据和临床试验的要求。其次是充分了解现场检查和稳定性要求。若需面向多个市场,每个市场都要进行现场检查,工厂势必承担繁重的现场检查和客户审计工作。此外,CMC内容要求的差异通常会成为同一产品在不同国家上市延迟的主因,处于不同气候带国家对稳定性数据的差异往往让企业承担额外成本。再者,企业需充分了解当地医保政策制定应对策略。海外警告信不仅是对生产工厂的合规考试,在面对整体药品生命周期管理时,对药品研发、临床、注册、生产、上市后监管等整个环节制定相应的合规策略和风险管理措施,将企业法规事务战略与商业战略、投资回报进行通盘考虑以获取企业价值增长。

生物药负责突围

2014年起,我国就成为仅次于美国的全球第二大医药市场。“十三五”以来,药审新政改变了创新生态,从“中国新”到“全球新”的研发格局逐渐形成。据统计,2008-2018年我国共批准38个1类新药。其中2018年就批了9个,占近10年新药获批总数的1/4,且批准了全球首次上市的罗沙司他,我国创新药在数量和质量上取得长足发展。泽布替尼在美提交NDA时临床主要支持数据来自中国的临床试验,这在过去是不可想象的事情。

2015-2019年,我国企业在海外开展的临床试验呈增长趋势。此外,还有企业新药项目直接选择在国外开展临床。如天境生物自主创新的GM-CSF靶点药物2019年率先在美国开展一期临床试验,获得数据后再在中国申报。我国企业在临床试验领域活跃性增强。

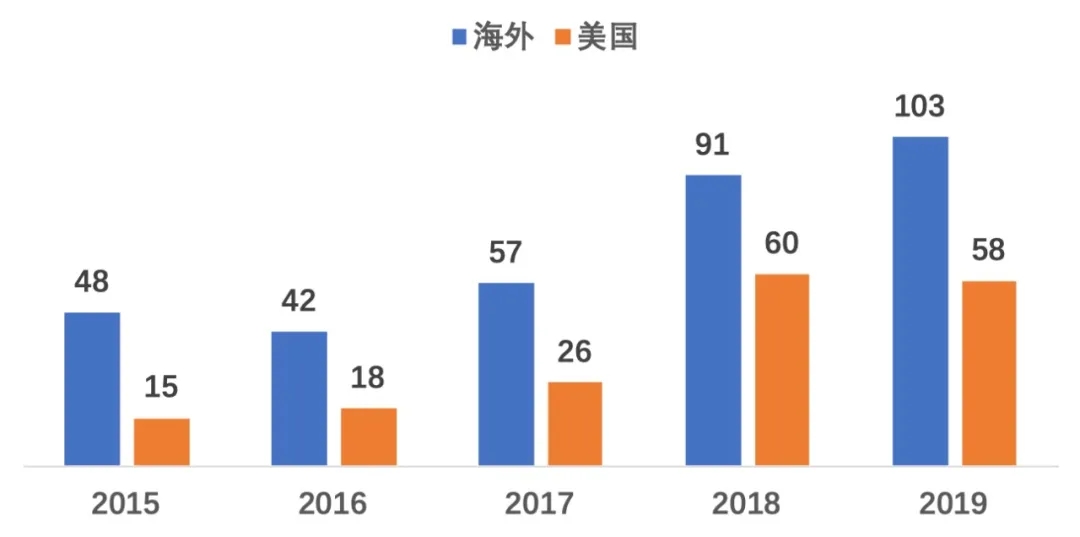

2015-2019年中国企业在海外/美国开展临床试验数量

数据来源:Clarivate Cortellis,临床试验开始时间为2015.01.01-2019.12.31

2015-2019年我国企业在海外共开展340多项临床试验,以美国和澳洲为主要目标区域,印度和欧洲逐渐成长为第二目标区域,目标国家呈现多样性。百济神州是海外临床试验开展最多的企业,其次是恒瑞、绿叶、亚盛、齐鲁等。百济神州以美国为主,在澳洲、欧洲及日韩也有布局。恒瑞以澳洲为主,其次是美国,欧洲有少量项目。齐鲁以印度为主,澳/欧洲为辅。绿叶则以美国为主,欧洲和日本有少量试验开展。亚盛和天境生物则主要在美国布局。

(来源:医药经济报)